O Mapa Da Mina De Peter Lynch (2)

Conheça o que o investidor recomenda analisar em cada categoria de ação

O checklist geral

Eu já escrevi neste espaço sobre as 6 categorias de ações que o lendário investidor Peter Lynch desenvolveu ao longo de sua carreira como gestor do maior e melhor fundo de sua época: O mapa da mina de Peter Lynch (1).

Em seu livro One up on Wall Street (O jeito Peter Lynch de Investir, em sua versão traduzida), o investidor também nos dá uma espécie de checklist do que você precisa estudar antes de investir em uma empresa.

Alguns itens do checklist valem para todos:

- Para analisar o preço das ações, o múltiplo preferido de Lynch é Preço/Lucro.

É importante comparar o múltiplo da empresa com sua rentabilidade (lucros atuais) e com seu potencial de crescimento (lucros futuros), sempre se lembrando de que na bolsa tudo é relativo (comparando o preço e as perspectivas da empresa com a média do mercado, é possível ter uma boa noção se a ação está adequadamente precificada, subvalorizada ou sobrevalorizada).

- A quantidade de investidores institucionais e analistas de mercado acompanhando a ação.

Para Lynch, quanto menos popular e acompanhada uma ação for, maiores são suas chances de encontrar um ativo negociando muito abaixo do seu real valor.

- Se executivos ou a empresa estão recomprando suas próprias ações no mercado (essas informações são públicas).

Ambos os movimentos são sinalizações de que a ação pode estar negociando a um preço atrativo.

- O crescimento (e consistência) dos lucros da empresa nos últimos anos.

No longo prazo, as ações acompanham os lucros; se uma empresa é capaz de entregar lucros crescentes, suas ações eventualmente vão se valorizar.

- A solidez financeira da empresa.

Principalmente em relação ao nível de endividamento (proporção da dívida como fonte de financiamento da empresa, quanto maior, mais risco) e a posição de caixa por ação da empresa (o que Lynch considerava o “piso” para o preço de uma ação).

O checklist específico

Como cada categoria de empresas tem características e riscos diferentes, Lynch também desenvolveu um checklist específico para cada uma delas:

Empresas de crescimento lento

Para Lynch, investir em empresas de crescimento lento faz sentido para quem busca renda com proventos (dividendos e juros sobre o capital próprio). Desse modo, é importante analisar elementos como o comportamento dos lucros e dos proventos nos últimos anos.

Nas empresas dessa categoria, a resiliência dos lucros, o payout ratio (percentual dos lucros que é distribuído), assim como o dividend yield (rentabilidade dos dividendos em relação ao preço da ação) são fatores relevantes que devem ser analisados.

Empresas de crescimento médio

Essas grandes e consolidadas empresas não vão se multiplicar por 10x, mas também não correm muito risco de “quebrar”. A variável que mais vai fazer diferença no seu retorno potencial é o preço (múltiplo Preço/Lucro).

Também é importante se atentar para possíveis diversificações de negócios que podem acabar reduzindo os lucros da empresa no futuro, assim como para o comportamento da empresa em recessões.

Empresas de alto crescimento

Em uma empresa de alto crescimento, é preciso entender onde e como a companhia pode entregar o crescimento esperado. As favoritas de Lynch são aquelas que crescem entre 20~25 por cento ao ano, o que ele acredita ser um crescimento sustentável por longos períodos.

É importante analisar a relevância do produto ou linha de negócio com alto potencial na receita da companhia, se o sucesso que já foi entregue é replicável e escalável, se ainda existe espaço para crescer no mercado, se a expansão está acelerando ou desacelerando e se o preço da ação não embute expectativas de crescimento exageradas.

Para Lynch, quanto menos conhecidas essas empresas são (pelos analistas e investidores), melhor.

Companhias cíclicas

Nesses casos, é preciso se atentar principalmente às condições do setor, à relação de capacidade instalada (oferta x demanda) e aos níveis de estoques e de preços das mercadorias.

Quanto mais severa for a fase negativa de ciclo, melhor tende a ser a retomada. Uma elevada quantidade de novos entrantes no mercado e um Preço/Lucro perto das mínimas são sinais de fim de ciclo (quando o topo dos lucros foi alcançado).

Empresas em reestruturação (turnarounds)

Primeiro, é preciso entender se a companhia é capaz de sobreviver ao seu endividamento, qual a sua posição de caixa, o tamanho de sua dívida e o que sobra para os acionistas no pior cenário (falência).

Se a companhia vai ser capaz de se reerguer, é importante entender como. Está vendendo divisões ou ativos não rentáveis? Seu mercado está se recuperando? Os custos estão sendo cortados (e qual o efeito disso para as suas margens)?

Ativos ocultos (asset plays)

Por fim, no caso de empresas com ativos valiosos que não estão sendo devidamente precificados pelo mercado, é preciso conhecer profundamente esses ativos e qual o seu valor.

Também é importante analisar o quanto a dívida pode deduzir do valor desses ativos e se a companhia está se endividando mais e tornando esses ativos menos valiosos (os credores são os primeiros na fila caso as coisas deem muito errado).

Este é um resumo do que um dos maiores investidores de todos os tempos considera mais relevante para se analisar ao investir em cada categoria de ação. Classificando as suas ações em categorias, você terá uma noção muito melhor do que esperar.

Você pode ganhar (ou perder) dinheiro com qualquer uma delas, mas para que seu resultado seja positivo, é necessário que você entenda a empresa e as razões específicas para investir nela ("porque está subindo" não vale).

Lynch recomenda investir pelo menos algumas horas por semana estudando as empresas nas quais você investe. Mas se você não tem todo o conhecimento ou tempo disponível para fazer sua própria pesquisa, não se preocupe, a Nord está aqui para isso.

Temos uma equipe capacitada e experiente que se dedica integralmente a estudar e levar para você, de maneira simples e direta, as melhores oportunidades de investimento.

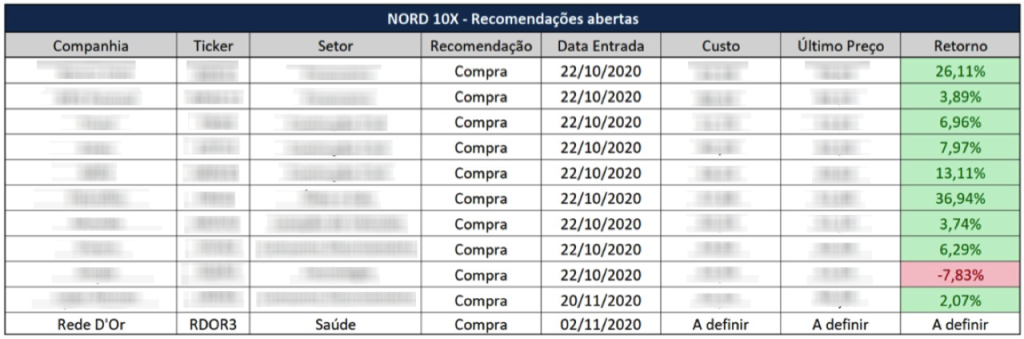

É o que tenho feito na série NORD 10X, na qual sigo os ensinamentos de Peter Lynch à procura das possíveis tenbaggers (ações que se multiplicam por 10 vezes ou mais).

A série é recente, mas os resultados até aqui têm sido espetaculares.

A mais recente recomendação foi o IPO da Rede D'Or. Em função da grande repercussão, resolvi disponibilizar o relatório sobre esse IPO para todos. Está na área de conteúdos da Nord.

Continuarei acompanhando a empresa e trazendo atualizações para os assinantes do NORD 10X por meio do Telegram, relatórios e monitorias ao vivo.

Se você também gosta de investir em empresas com elevado potencial de crescimento, seja um assinante.

Somente hoje, é possível conseguir um belo desconto no acesso utilizando o cupom IPO10X. Acesse o link aqui e utilize o cupom para desbloquear a oferta.

Espero você na área do assinante.

Um abraço,